Поиск

Народная ипотека

Погода

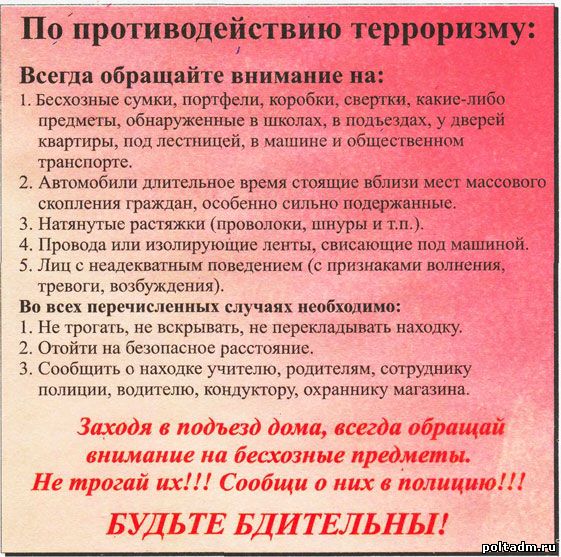

Ваши действия

В Избранное

Общественное голосование

Дежурные службы

Дежурные службы

Служба спасения - 051;

8(86165)3-20-50

Пожарная часть - 01;

8(86165)3-31-23

РОВД (полиция) - 02;

8(86165)3-31-71

Скорая помощь - 03;

8(86165)3-32-74

Райгаз - 04;

8(86165)3-10-46

ГИБДД – 8(86165)4-18-00

Электросети – 8(86165)3-31-92

МП «ЖКХ» - 8(86165)3-14-47;

3-38-29

Кубаньмелиоводхоз – 8(86165)3-33-55

Узел связи -8(86165) 3-11-31

МП «Благоустройство» -

8(86165)4-04-96

Администрация Полтавского сельского поселения –

8(86165)3-38-42,

8(86165)3-35-42

Телефон доверия антинарко:

918-045-58-78

Госуслуги

Казачья станица

Официальные сайты

Полезные ресурсы

Случайное фото

Новое о налоге на имущество физических лиц

Уважаемые станичники!

Уважаемые станичники!

Каждому гражданину РФ необходимо знать о том, что налог на имущество физических лиц является обязательным для всех, кто владеет недвижимостью, к которой относятся: дома, квартиры, дачи, хозяйственные и прочие строения. Оплачивать этот налог обязаны все лица, которые не освобождены от него или же не имеют специальных льгот на выплату данного налога.

Отметим и тот момент, что даже несовершеннолетние лица, в чьем владении находятся объекты недвижимости, обязаны выплачивать этот налог. До наступления совершеннолетия, за данных лиц совершают оплату их опекуны или родители, что соответствует НКРФ, пункт №2, статьи №27.

Квитанция на оплату налога по недвижимости, приходит к вам по почте, и вы можете оплатить ее в любом банке. В случае, если вы не получили по почте квитанцию, вам надлежит обратиться в налоговую инспекцию по месту жительства или того региона, где находится ваше недвижимое имущество. Согласно существующим на сегодня законам РФ, некоторые лица могут иметь льготы по оплате данного налога. Для того, чтобы получить льготы на оплату налога на имущество для физических лиц, вам необходимо собрать нужные документы и предоставить их в налоговую инспекцию. Если вы представили необходимые документы позже, чем получили льготы, тогда вам будет произведен перерасчет суммы налога на имущество для физических лиц. Но в данной ситуации, есть небольшой момент – перерасчет налога, имеет строгие ограничения, которые заключаются в том, что вам могут сделать его только за три последних года, которые предшествовали предоставлению вам льгот.

До 2015 года процесс расчета и уплаты налога на имущество физических лиц регламентировался Федеральным Законом № 2003-1.

Согласно законодательству, данным видом налога облагается недвижимость (жилые дома, квартиры и дачи), являющиеся собственностью физических лиц. Формирование расчета осуществлялось на основе налоговой базы, определенной по инвентаризационной стоимости объекта.

Но с 1 января 2015 года правительство решило отменить данный закон. Вместо него введена новая глава Налогового кодекса под названием «Налог на имущество физических лиц». Введение новой главы привнесло несколько важных изменений в процесс формирования и исчисления данного вида налога. Например, со следующего года расчет налога обязан производиться не по инвентаризационной, а по кадастровой стоимости имущества, при условии, что на уровне Краснодарского края будет принят закон, устанавливающий введение оплаты налога на имущество физических лиц от кадастровой стоимости (по состоянию на 3.11.2015 года не принято). Во время расчета кадастровой стоимости учитываются такие факторы, как: расположение недвижимости, ее площадь, сегмент, год постройки и т.д. Соответственно, кадастровая стоимость наиболее точно отображает рыночную стоимость объекта.

Кто будет рассчитывать налог на имущество физических лиц в 2015 году

Данный вид фискального сбора относится к налогу местного значения. В связи с чем, он регулируется как НК РФ, так и нормативно-правовыми актами муниципальных органов, а также городов, имеющих статус федерального значения. В новой главе сказано, что расчет суммы налога, с последующим уведомлением налогоплательщика об его уплате будет производиться местными налоговиками.

Введение в действие НИФЛ ляжет на плечи субъектов РФ

Чтобы НИФЛ был введен в действие, каждый субъект РФ обязан, во-первых, установить порядок расчета кадастровой стоимости объектов, а, во-вторых, определить единую дату для взимания налога. Пока субъекты не осуществят данные процедуры, расчет налога производится по текущему порядку.

Согласно решению правительства, субъекты РФ могут использовать новый порядок для расчета налога на имущества уже с 1 января 2015 года. Но для этого соответствующий региональный закон должен быть опубликован до 1 декабря 2014 года.

Что будет считаться объектами налогообложения

Согласно новым правилам, с 2015 года объектами налогообложения принято считать: жилые дома, жилые помещения (квартиры, комнаты), гаражи (машино-место), недвижимые комплексы, незавершенные объекты строительства, а также другие помещения и строения.

При этом в законодательстве уточняется, что жилые строения, которые используются для ведения дачного хозяйства, садоводства, хранения инвентаря и т.д. в личных целях, относятся к категории жилых домов.

Расчет налоговой базы и налоговых вычетов

Как отмечалось выше, налоговая база по НИФЛ, согласно нововведениям, будет определяться для каждого объекта налогообложения в строгом соответствии с его кадастровой стоимостью, прописанной в государственном кадастре недвижимости.

Также в новой главе НК РФ учтены и возможные налоговые вычеты, на сумму которых уменьшается кадастровая стоимость объекта налогообложения.

Налоговые вычеты для каждого объекта имущества

Имущество

Уменьшение кадастровой стоимости с учетом налоговых вычетов

Квартира

Уменьшение производится на кадастровую стоимость 20 кв. м. общей площади.

Комната

Уменьшение производится на кадастровую стоимость 10 кв. м. площади.

Жилой дом

Уменьшение производится на кадастровую стоимость 50 кв. м. общей площади.

Недвижимый комплекс, в составе которого находится один или несколько жилых домов (помещений)

Независимо от его площади, уменьшается на 1 000 000 рублей.

Например, кадастровая стоимость квартиры равна 3 000 000 рублей, а кадастровая стоимость одного квадратного метра – 50 000 рублей. Чтобы узнать размер налогового вычета, необходимо величину кадастровой стоимости квадратного метра умножить на число 20, т.к. именно это значение применяется для объектов налогообложение, попадающих под категорию квартира. Соответственно, размер налогового вычета для данного примера составит: 50 000 × 20 = 1 000 000 рублей. А размер налоговой базы будет равен: 3 000 000 – 1 000 000 = 2 000 000 рублей.

Но нужно отметить, что правительство оставило местным властям право увеличивать размер обозначенных налоговых вычетов.

Расчет ставки налога на имущество физических лиц

Формирование налоговых ставок производится на основе кадастровой стоимости объектов.

Так, для жилых домов (недостроенных жилых домов), жилых помещений, гаражей и машино-мест ставки по налогу составляют до 0,1%.

Для торговых центров, нежилых и промышленных помещений, используемых для размещения предпринимательских объектов, офисов, объектов обслуживания и т.д., а также для объектов, с кадастровой стоимостью свыше 300 миллионов рублей, установлена налоговая ставка в размере до 2%.

Налоговая ставка, не относящаяся к вышеназванным категориям, составляет до 0,5%.

Например, если стоимость 1 кв. м. квартиры составляет 50 000 рублей, а налоговая база после вычета – 2 000 000 рублей, тогда сумма налога составит: 2 000 000 × 0,1% = 2 000.

При этом, законом уточнено, что муниципальные образования могут самостоятельно менять размер ставки, установленной для домов, квартир и гаражей. Допускается повышение ставки не более чем на треть или ее понижение до нулевого значения.

Кроме того, субъекты РФ могут вводить дифференцированные ставки в зависимости от:

• разновидности объекта;

• кадастровой стоимости объекта;

• инвентаризационной стоимости объекта;

• места расположения объекта;

• вида зоны, на территории которой находится объект.

Читайте также: Налог при продаже квартиры в 2015 году

Лица, освобождающиеся от уплаты налога на имущество для физических лиц:

- если плательщик является пенсионером или человеком, который получает пенсию;

- если плательщик уволен с военной службы или проходит службу по призыву на военные сборы в другие страны, где проводились военные действия;

- если плательщики являются родителями либо супругами военных, которые погибли при выполнении военных обязанностей;

- если плательщик работает в сфере искусства и культуры, и при этом использует свое помещение в качестве музея, библиотеки или прочего общественного помещения;

- если на садовом участке плательщика расположено строение, размер которого менее 50 кв.м. и прочие хозяйственные постройки также не превышающие данный размер. Также не облагаются налогом и коммерческие строения, не превышающие 50 кв.м.

Налоговые льготы

Изменения закона не коснулись налоговых льгот. Имущественный налог, как и прежде, не будет применяться по отношению к инвалидам с рождения, а также инвалидам I и II групп. Однако льготное право распространяется в отношении только единственного объекта налогообложения каждой разновидности.

Чтобы получить налоговую льготу, налогоплательщик должен уведомить налоговый орган о выбранном объекте не позднее 1 ноября.

Если налогоплательщик не направит в указанный срок свое обращение, налоговая льгота автоматически перейдет на объект с максимальной стоимостью налога.

Читайте также: Как заполнить декларацию 3-НДФЛ и подать в налоговую

Срок оплаты

Согласно нововведениям, налог должен быть оплачен до 1 октября года, следующего за прошедшим налоговым периодом. Поскольку налоговым периодом считается календарный год, в субъектах, где налог вступит в действие с 1 января 2015 года, произвести первую оплату необходимо до 1 октября 2016 года.

Переходные положения закона

В законе установлено, что с начала 2020 года налоговая база по налогу на имущество должна исчисляться только по кадастровой стоимости по всей территории России.

Поскольку кадастровая стоимость зачастую выше инвентаризационной, в законодательстве предусмотрена норма, призванная не допустить резкое увеличение нагрузки по данному налогу.

Согласно дополнению к закону, если сумма налога, исчисленного по кадастровой стоимости, окажется выше налога, рассчитанному по инвентаризационной стоимости, то на протяжении 4 лет после введения правил налог будет формироваться по формуле:

Н = (Н1-Н2) × К+Н2, где

Н - конечная величина налога;

Н1 – величина налога, сформированная по кадастровой стоимости;

Н2 – величина налога, сформированной по инвентаризационной стоимости;

К – понижающий коэффициент.

Размер понижающего коэффициента в первый год составит 0,2%, во второй – 0,4%, в третий – 0,6%, в четвертый – 0,8%.

Источник: Налог на имущество физических лиц на 2015 год сайт bs-life.ru

Народная ипотека в вопросах и ответах

Народная ипотека в вопросах и ответах